インボイス制度開始!「立替金精算書」の記載について

令和5年10月より、インボイス制度が開始されました。制度が開始して間もないので、事業者の皆様は実務対応で悩むことも多くなると思います。

さて、今回はインボイス制度開始後の「立替金」の処理について確認をしてみたいと思います。

■立替払いされた費用のインボイス対応について

インボイス制度開始後、買手が仕入税額控除を行うためには、原則売手からインボイスの交付を受けて保存しておく必要があります。

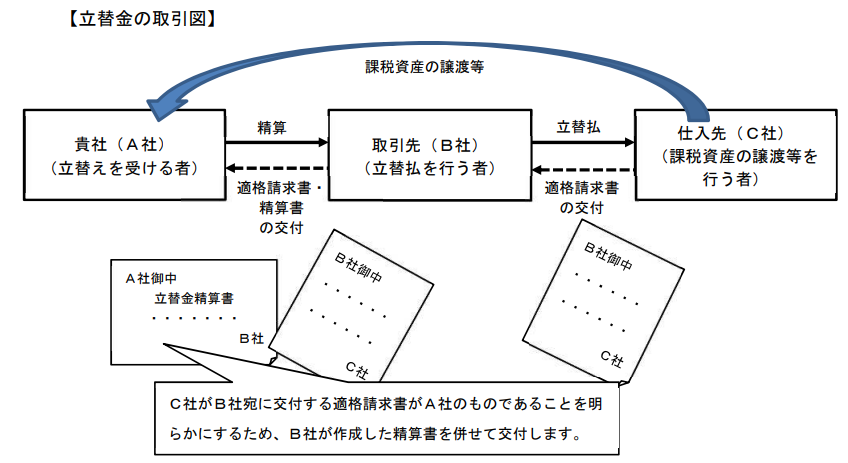

一方で、実務においては、グループ会社間や取引先との間で経費の立替払いが行われることが多々あります。このとき、売手(C社)の交付するインボイスの宛名に、買手(A社)の名称が記載されていないと、買手(A社)では仕入税額控除を行うことができません。 そのため、立替払いを行った者(B社)と買手(A社)との間で「立替金精算書」のやりとりが必要になります。

もう一歩踏み込んで解説すると、売手(C社)が発行したインボイスの宛先は立替者(B社)となっていることから、このままだと買手(A社)としてはインボイスの必須記載事項を満たしていないことになります。

そのため、立替者(B社)が「立替金精算書」を作成してあげることで、このインボイスの実質的な宛名は(A社)であると解釈してあげることが可能となります。

その結果、(A社)は売手(C社)の発行したインボイスと、立替者(B社)が交付する立替金精算書をセットで「インボイス」として保管することができ、仕入税額控除が可能となります。

なお、上記の場合、立替者である(B社)はインボイス発行事業者である必要がないという点もポイントになります。立替者はインボイス発行事業者である必要はないのです。

基本的な考え方は上記の通りとなります。

しかしながら、実務において立替精算のパターンはいくつも存在しますので、想定されるパターンについてそれぞれ取り扱いを確認してみたいと思います。

■いくつも存在する立替金精算パターン

登場人物は、上の図の通り、買手(A社)、立替者(B社)、売手(C社)となります。

パターン① C社の発行したインボイスを入手できる場合

B社からA社に対し、「C社が発行したB社宛のインボイス」と「立替金精算書」を交付することで、A社において仕入税額控除が可能となります。

本ケースでは、A社の手元にC社の発行したインボイスがあることになります。その状況で不足している事項は、「書類の交付を受ける事業者の氏名等」、要はインボイスの宛名がA社になっていない部分だけということになりますので、A社宛ての立替金精算書に記載すべき事項については立替額の情報のみでいいと考えます。消費税額や税率等、その他のインボイス記載必要事項は、既にC社発行のインボイスに記載がありますので、そこまで神経質にならなくて良いように思います。

パターン② C社の発行したインボイスを入手できる場合(買手が複数又は大量の場合)

グループ会社複数社の費用をまとめて立替払いするようなケースも実務では往々にあります。その場合、買手(A)が複数になる場合があります。

その場合、立替者であるB社は、各買手(AやA‘)に対して、「C社が発行したB社宛のインボイスの写し」と「立替金精算書」を交付することで、各買手において仕入税額控除が可能となります。

本ケースでは、B社は立替金精算書において、単に立替払いした金額だけではなく、「税率ごとに区分して合計した対価の額(税抜き又は税込み)」及び「税率ごとに区分した消費税額等」を、買手ごとに合理的に区分計算して記載してあげる必要があります。

C社が発行したB社宛のインボイスは、複数社分の請求が合計されたものになっていますので、B社が各買手に振り分けを行ってあげるイメージです。

なお、買手が多数・大量になる場合には、各買手に対してインボイスの写しを交付することが作業量的に困難なケースが想定されます。その場合には、B社において「C社が発行したB社宛のインボイス」を保存し、各買手(AやA‘等)に対しては「立替金精算書」のみを交付するといった方法も認められています。

(インボイスQA94、インボイス通達28-4-2)

パターン③ C社が発行するインボイスがない場合

B社がC社に支払った費用が、公共交通機関の交通費等、インボイスを入手できないものであった場合どのように取り扱うのでしょうか。

B社が行った立替払いの内容が、いわゆる“帳簿のみの保存で仕入税額控除が認められる課税仕入“に該当するものである場合、A社は、一定の事項を記載した帳簿を保存することにより仕入税額控除を行うことができます。

その為、B社がA社に交付する「立替金精算書」の保存も不要ということになります。もっとも、B社は精算を行わなければならないので、「立替金精算書」らしきものは発行することになるかと思いますが、立替の内容や、支出金額さえ含まれていればインボイス記載要件云々という細かいところは気にしなくてよいのではないでしょうか。

パターン④ 立替金の請求と共に、B社本来の請求を合わせて行う場合

幣法人のクライアント様で、従来から発行する請求書に立替金分も含めて請求しているという例が複数ありました。これまでの登場人物でいうと、B社がA社に対して、「自社の発行するインボイス」と「立替金精算書」を1枚にして発行するということです。

この場合、1枚で「インボイス」と「立替金精算書」の2つの役割を果たす書類が出来上がる訳ですが、これは単に1枚の書類の中で並記されているだけであり、両者はそれぞれ違ったものであると考えて差し支えないと考えます。

すなわち、「インボイス」部分については、発行者であるB社のインボイス番号や、消費税額の記載、端数処理のルールといったインボイスの要件に従った記載を行うことが必要であり、「立替金精算書」部分については、これまで述べてきたように立替の内容等を記載してあげることになります。

あくまでも1枚の書類の中に並記される両者を分けて考えることになりますので、「1枚のインボイスで端数処理は1回」といったルールも、インボイス部分のみで考えればよいことになります。

このような請求書と立替金精算書を1枚の書類で発行する場合、『請求書兼立替金精算書』等の名称で発行しているケースが多いように思います。

以上、立替金精算書の記載等について確認をしてみました。

実はこの立替金の取り扱いについては、消費税関連法律上は特に記載はありませんので、消費税基本通達や国税庁のインボイスQ&Aを確認する他ないのが現状です。今でこそ税務系雑誌等で具体的な取り扱いについて情報がポツポツ出てきていますが、未だに悩ましい事項があるのも事実です。

最後に、上記はあくまでも個人的な見解であって、弊法人の公式見解ではない点申し添えます。

最近のコメント